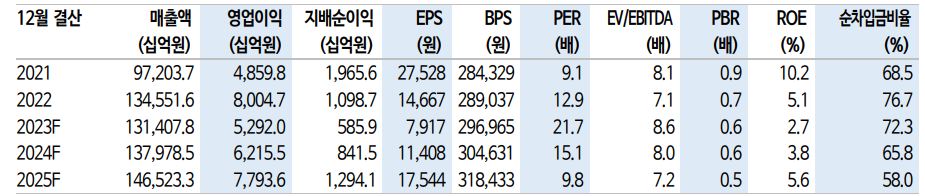

신한투자증권은 SK에 대해 주력 자회사들의 실적 악화 등으로 주가 부진이 심화하고 있다며 목표주가를 기존 30만원에서 26만원으로 낮췄다.

투자의견은 '매수'를 유지했다.

은경완 연구원은 26일 SK 1분기 실적에 대해 "유가 하락 및 반도체 시황 악화로 이노베이션과 스퀘어의 실적이 급감했기 때문"이라며 "주력 비상장 자회사인 E&S, 실트론, 머티리얼즈CIC 등도 SMP(계통한계가격) 상한제, 원가 상승, 수요 부진 등을 반영하며 전반적으로 실적이 둔화됐다"고 설명했다.

SK는 올 1분기 매출 32조7000억원, 영업이익 1조1000억원을 기록했다. 전년 동기 대비 매출은 8.9% 증가했지만 영업이익은 62.2% 감소해 시장 추정치를 큰 폭으로 하회했다.

은 연구원은 "투자형 지주회사를 표방하고 있는 만큼 순자산가치(NAV) 내 비상장 자회사 지분 가치가 절반 가까이 차지하고 있으며, 4대 핵심사업을 선정해 그룹 차원의 역량을 집중하는 전략을 구사하고 있다"며 "높아진 금리 환경, 경기 침체, 자회사 유동성 리스크 확대 등이 불편하게 다가온다"고 평가했다.

또 "투자 회수 관점에서 기업공개(IPO) 시장 침체, 비상장사 멀티플 하락 등도 SK의 성장 전략을 평가절하시켰다"며 "연초 이후 국내 증시에 행동주의 캠페인이 활발하게 전개되고 있다. 여러 배경 요인이 있겠으나 핵심은 낮아진 산업의 성장성에서 비롯된 투자 위주 성장 모델의 한계"라고 지적했다.

그러면서 "투자를 통한 높은 투하자본수익률(ROIC) 달성보다는 보유 자산 또는 자본을 효율화해 배당확대 등의 주주환원율을 높이는 것이 기업가치 제고에 보다 효과적일 것"이라고 덧붙였다.

은 연구원은 작년 주주환원 규모에 대해서도 아쉬움을 드러냈다.

그는 "작년 주당배당금(DPS) 5000원, 자사주 2000억원 등 약 4800억원의 총주주환원을 실시했다"며 "전년 대비 7.2% 증가한 수치긴 하나 높은 시가총액을 고려했을 때 아쉬움이 남는 규모"라고 짚었다.

그러면서 "차별화된 주가 상승을 위해선 보유 자사주(25.5%) 활용 등 추가적인 주주환원에 대한 고민이 필요하다"고 지적했다.