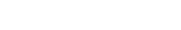

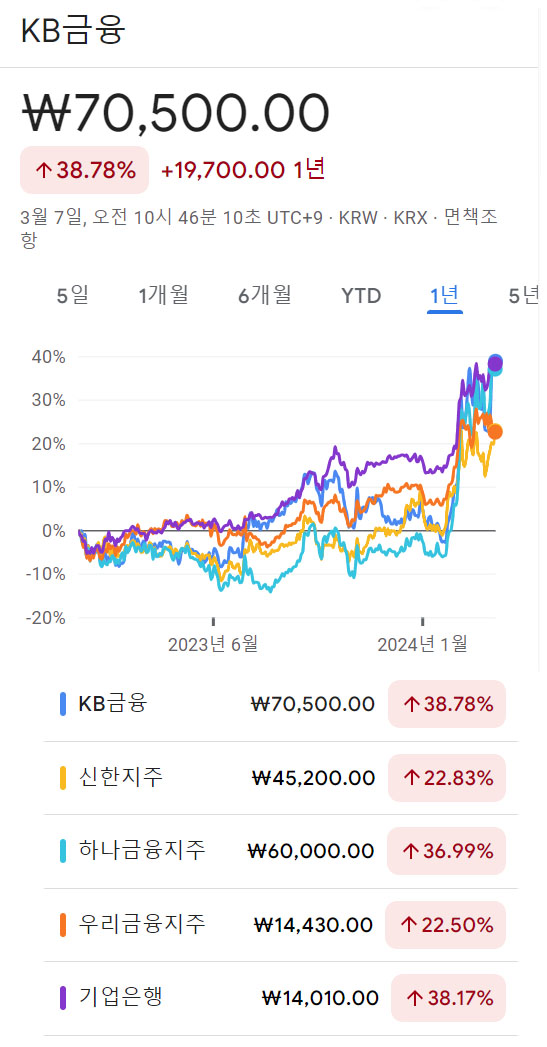

1년전 대비 대부분의 금융업종의 주가가 상승세를 이어가고 모습이다. 다만 금융관련 급상승의 출발점은 년초 윤석열정부가 국민의 자산형성 확대 방안에 따라 적극적인 제안을 발맞추어 가고 있다는 관측도 나오고 있다. 금융주 상승의 출발점은 2024년 년초 대비 급상승을 이어가고 있다.

올해 들어 증권, 금융 자사주 소각 관련 소식이 연이어 나오면서 증권, 금융 종목에 대한 긍정적 소식이 전해지고 있지만, 언제까지 이어질지는 미지수란 부분도 나오고 있다. 다만 년초 대비 상승세를 볼때 과거 1년간 추이를 관측해 보면, 상승세에 있어서 내리막을 준비해야 되는 부분도 보여진다. 가능성은 있다란 전망이 있지만, 냉정하게 보아야 한다는 관측도 있다. 1월 대비 금융종목의 단기간 급상승률을 볼 때 상승한 것은 사실이다.

밸류업 프로그램 이후 금융업종의 주가 추가 상승 가능성에 대한 의구심이 높은 상황이나, 일본의 사례를 참고할 때 중장기적 관점에서 기대감을 높일 수 있다는 전망이 나왔다.

특히 동경해상보험과 다이와증권의 사례와 같이 수익성 개선이 나타나는 동시에 주주환원책을 강화하는 트랙레코드를 보여주는 기업의 경우 추가 주가 상승을 고려할 수 있다는 설명이다.

김재우 삼성증권 연구원은 "최근 시장의 초점은 과도하게 주주 환원 강화에 초점이 맞춰졌으나, 일본 밸류업 프로그램의 핵심은 총자산수익률(ROA) 개선을 통한 자기자본이익률(ROE) 제고"라며 "국내 금융사 리레이팅의 관건은 수익성 개선에 기반한 주주 환원율의 제고"라고 분석했다.

삼성증권 리서치센터는 지난해부터 본격적인 주가 상승세를 시현 중인 일본 금융사의 밸류업 프로그램 적용에 따른 변화를 분석하고, 이를 국내 금융사 사례에 접목했다.

특히 중장기적 관점에서 한국형 기업 밸류업 프로그램이 국내 금융사의 변화를 이끌어 낼 경우, 금융주에 대한 수요가 높아질 여력이 충분하다고 봤다.

삼성증권의 분석에 따르면, 지난해 증권·보험사를 포함해 일본 주요 금융주의 주가 상승폭은 평균 69.5%에 달했다. 반면, 국내의 경우 주가 상승이 빠르게 나타났으나, 지난 2월 말까지의 평균 상승 폭은 27.3% 수준이다.

또한 국내 금융주에 대한 관심을 보인 외국인의 지분율 상승 폭을 봤을 때, 아직 상승 동력이 남았다는 분석도 제기됐다.

기업 밸류업 프로그램 발표를 전후로 국내 대형 금융주를 사들인 외국인의 지분율 상승 폭은 0.9%포인트 수준이다. 이는 지난해 얼라인파트너스의 캠페인으로 주주환원 강화에 대한 기대가 높아진 당시 지분 상승 폭인 2.4%포인트를 하회한다.

다만 주가 상승 폭이 컸던 일본의 동경해상보험과 다이와증권 등을 봤을 때, 국내 금융주의 주가 상승을 기대하기 위해서는 수익성 개선을 기반으로 주주 환원 정책에 대한 기대감이 높아져야 한다고 봤다. 지난해 24.8%의 주가 상승세를 보인 동경해상보험의 당기순이익은 2022년 대비 55% 증가할 것으로 예상되며, 다이와증권 또한 같은 기간 50.4%의 이익 성장률을 낼 것으로 예상됐다.

김 연구원은 "반면 아오조라은행은 최근 실적 발표 직후 주가가 34.0% 급락했다"며 "동사의 미국 상업용 부동산 관련 연이은 충당금 적립 및 이에 따른 실적 악화는 주주환원 강화 정책의 지속 가능성에 대한 우려를 높였다"고 짚었다.

그러면서 "수익성 개선이 뒷받침되지 않는 주주 환원 강화는 정책의 지속성에 대한 우려를 야기할 수 있다는 점을 명확히 보여주는 사례"라고 덧붙였다.